建設業の資金繰り表(エクセル)の作り方と資金繰りに悩まない方法を解説

更新日:2025/4/17

クラフトバンクの公式LINEでは、建設会社の経営者、事務の方がすぐに使える工程表、実行予算書などのエクセルフォーマットを無料配信しています。

10月「建設業の資金繰り表のエクセルフォーマット」をLINE配信したところ、大きな反響がありました。

そこで、

-

エクセルでの資金繰り表の作り方を知りたい

-

金融機関に資金繰り表を作成するように言われた

-

今、資金繰りに悩む会社が増えている理由

-

資金繰りに悩まない方法、改善策を知りたい

という方向けに、建設業の資金繰りについて解説します。

筆者は大学在学中に家業(塗装業)の「資金繰り倒産」を経験した後、事業再生ファンドにて建設会社の資金繰り表を数十社、作成支援してきています。事業再生の専門資格も保有しています。

過去、東日本大震災で非常に厳しい資金状況に置かれた会社も支援しており、その際の経験も踏まえ、「下請」と呼ばれる建設会社、工事会社向けに、実務ですぐ使えることを意識してポイントをまとめました。

本記事は簿記の知識が無い人にも伝わるように、会計用語は極力使わずに書いています。

実際に資金繰り表があった方が本文の理解も進むと思うので、以下のリンクから建設業で使える資金繰り表の無料エクセルテンプレートを受け取ってください。

▼目次

今さら聞けない資金繰り表の基本|建設業の資金繰りは難しい

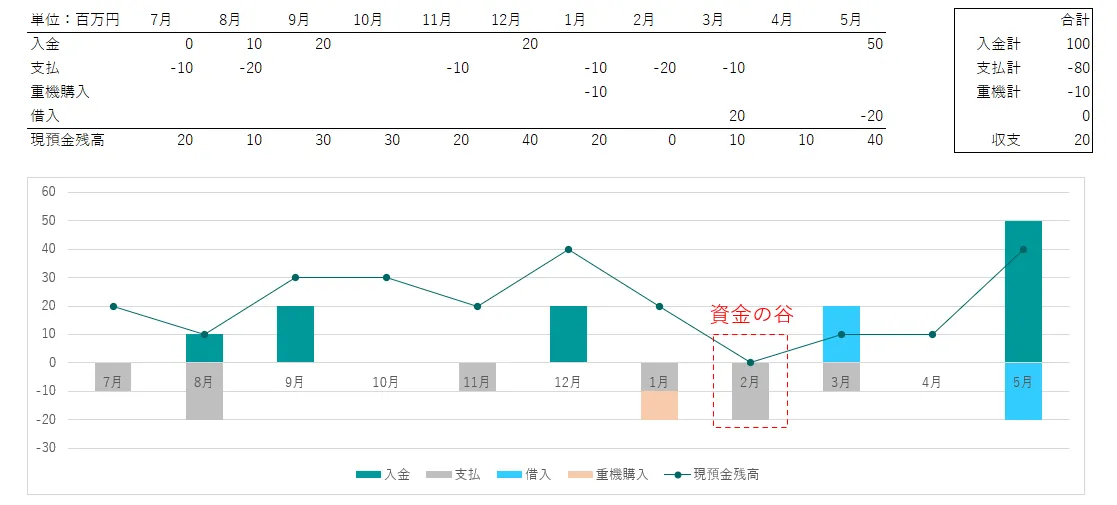

資金繰り表は「入金額、支払額、現預金残高」を日ごと、月ごとに管理し「支払日に銀行口座にお金が無い!」事態が起きないよう、予防するために作成します。

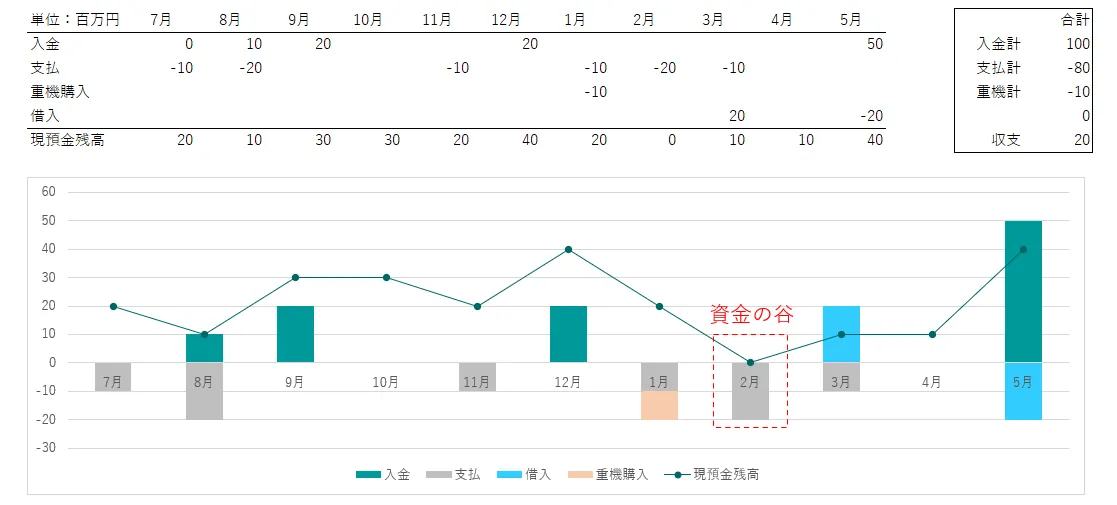

工事会社は資材、協力会社、社員の給与の支払、銀行借入の返済等が先行し、施主、元請からの入金が後になるため、現預金残高を折れ線グラフにしたときに「山と谷」ができます。

まずはエクセルで入金、支払、現預金を作り、現預金の「谷」がゼロを下回らないようにするのが最もシンプルで分かりやすい資金繰り表になります。

例:簡易的な資金繰り表のモデル

↑入金をプラス、出金をマイナスとし、現預金残高を折れ線で表記する

現預金の折れ線グラフがマイナスにならないことが資金繰りの一歩

「谷」のタイミングで現預金残高がゼロを下回ると、取引先への支払が遅延し、「未払い」としてトラブルの原因になります。「お金が払えない」が限界まで来ると、「倒産」になります。

赤字や債務超過で会社はすぐに倒産しませんが、現預金残高がゼロになれば倒産します。

近年、取引額は減少していますが、もし「支払手形」を振り出している場合、資金繰りのミスが倒産に直結します。(後述しますが、紙の約束手形は2026年に経済産業省が廃止の方針です)

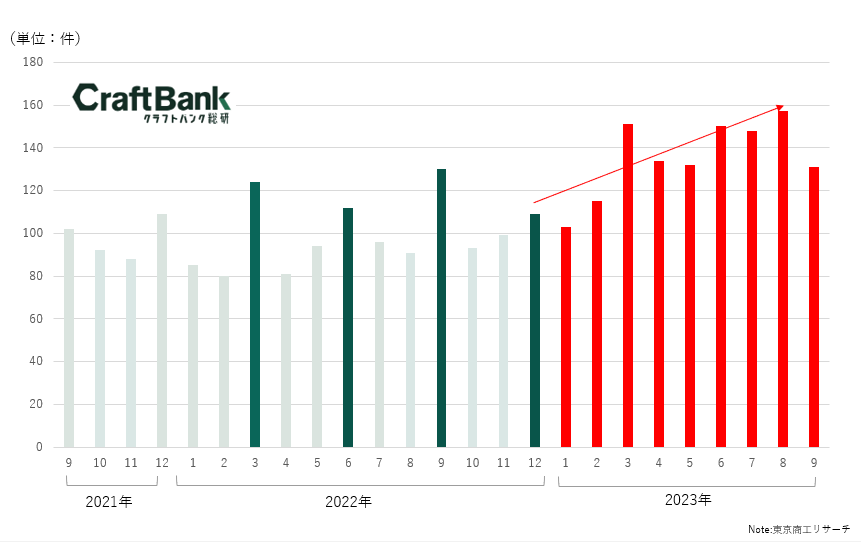

以下の図の通り、2022年から建設業の倒産が増加しています。

建設業は製造業、小売業などと比べ、支払から入金までに時間差があり、天候等でも入金時期が左右されるため、この資金繰り管理が難しいのです。そのため、損益が黒字でも倒産してしまう「黒字倒産」「資金繰り倒産」が建設業では起きてしまうのです。

建設業の倒産情報については、【件数増加】2023年の建設業の倒産情報|危ない建設会社は?も参考にしてみてください。

資金繰り表の作成は「日繰り表」をエクセルで作成することから

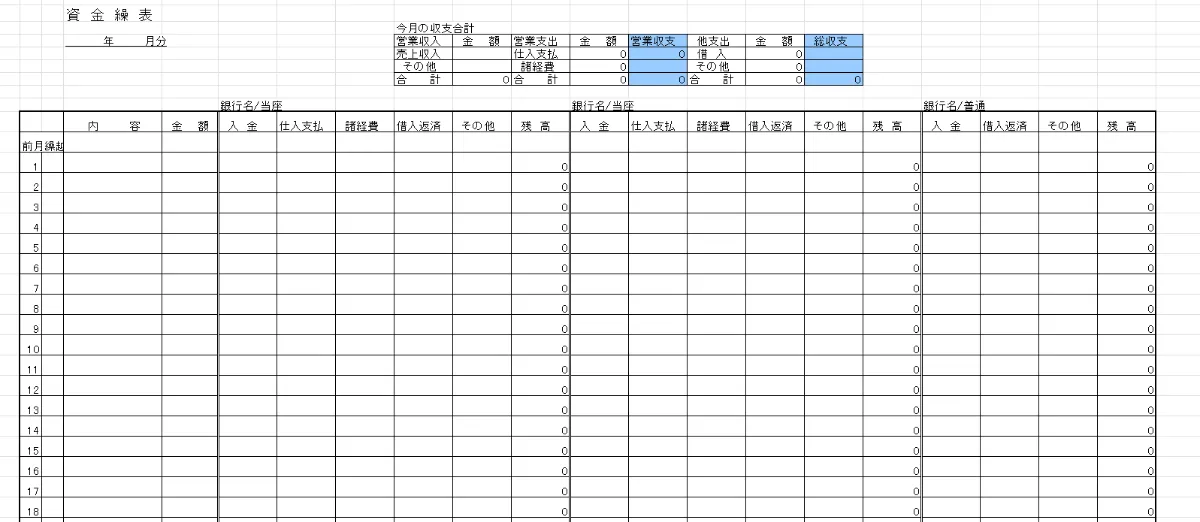

クラフトバンクが配布している資金繰り表は、日ごとに入金、支払を管理する「日繰り表」です。この形は最も基本的で作りやすい資金繰り表になります。

金融機関から月次資金繰り表を求められても、慣れていない会社に月次は難しいです。まずは一番簡単な「日繰り表」から作成し、慣れていきましょう。

日繰り表は家計簿と同じく、お金の出入りと残高だけしか記載がないので、簿記の知識が無くてもすぐに作成できます。

11月前半に「前月、10月の日繰り表」から「当月、11月の日繰り表」を作成し、11月末の現預金残高を予測する場合を想定します。

実際のエクセルを見ながらのほうがイメージしやすいと思いますので、以下のリンクからエクセルテンプレートをダウンロードして記事を読み進めてください。

①まずは前月の実績を確認する

会計ソフトで前月の総勘定元帳の現預金勘定をエクセル形式でダウンロードします。

この現預金勘定の動きが前月の「日繰り表」の実績になります。

確認のポイントは以下4つです

- 現預金残高が一番少なくなる「谷」の日は何日か

- 大きな支払いがある日は何日か(多くの会社では給与と協力会社への支払い日)

- 大きな入金がある日は何日で、どの銀行口座か(複数の銀行口座がある場合)

- 複数の銀行口座を使っている場合、大きな支払いがあるのはどの銀行で、何日時点で「資金移動」をかける必要があるか

月の前半は特に入出金が無く、20日以降に材料や給与の支払いで大きくお金が減り(資金の谷)、月末に顧客からの入金があって、月末に帳尻があっていることが建設会社では多いです。

②前月実績をもとに今月の着地を予測する

会計ソフトで前月の総勘定元帳の「売掛金」「買掛金」「未払金」(他に入金、支払に関する科目がある場合はその科目も)の内訳をエクセルでダウンロードします。

支払予測

「買掛金」「未払金」などの前月の実績をもとに、何日にいくらの支払いがあるかを確認し、反映させます。

毎月変動する科目:資材仕入や協力会社に関する支払い

毎月大きく変動しない科目:社員給与、社会保険料、税金、家賃、リース、システム利用料、銀行返済など

前者の毎月変動する科目は特に注意が必要です。重機などの投資をした場合は、前月の資金実績から大きく変動するので、確認しましょう。

入金予測

「売掛金」などの前月実績と入金までの期間(入金サイトとも言います)をもとに、何日にいくらの入金があるかを確認し、反映させます。

建設業の場合、「元請が下請にお金を払わない未払いトラブル」も多く発生するため、大きな入金に関しては「最悪、この入金が遅れても大丈夫か」をシミュレーションする必要があります。

③現預金残高の推移確認

現預金残高の「谷」の日に残高がゼロを下回っていないか確認します。そのうえで、月末の現預金の残高を予測します。

月末が土日祝日の場合、入金が翌月になる場合もあります。その場合に現預金残高の「谷」がゼロを下回らないか確認をしてください。

なかなか請求書を送ってこない取引先や、取引先の請求書を営業担当、工事担当が抱え込んで経理担当に渡すのが遅い場合、早めに連絡して金額を確認しないと、月中の資金の動きが分かりません。

資金繰りは奥が深く、予測精度を高めるには、会社全体の動きをもれなく把握する必要があります。

現預金残高の「谷」の日に残高がゼロを下回っていないか確認します。そのうえで、月末の現預金の残高を予測します。

月末が土日祝日の場合、入金が翌月になる場合もあります。その場合に現預金残高の「谷」がゼロを下回らないか確認をしてください。

なかなか請求書を送ってこない取引先や、取引先の請求書を営業担当、工事担当が抱え込んで経理担当に渡すのが遅い場合、早めに連絡して金額を確認しないと、月中の資金の動きが分かりません。

資金繰りは奥が深く、予測精度を高めるには、会社全体の動きをもれなく把握する必要があります。

日繰り表に慣れたら月次資金繰り表を作成してみる

「11月前半に11月末の資金着地が予測できる」ようになったら、次に「3か月、半年先の現預金残高を予測する」月次資金繰り表を作成してみます。

会計ソフトに資金繰り表やキャッシュフロー計算書作成機能がある場合もありますが、中小企業、特に建設会社の場合はベースとなる貸借対照表の精度が低いことも多く、エクセルが一番精度が高いことも多いです。

支払予測

先述の日繰り表同様、給与や返済など毎月大きく変動しない科目は予測が立てやすいです。資材や協力会社への支払、重機等の購入は工事の進捗次第で支払時期が変わるため、工事の進捗を踏まえて予測しましょう。

入金予測

受注見込、完工見込、取引先の入金スケジュール(納品から何か月後入金など)から入金スケジュールを立てます。「受注できるかもしれない案件」までカウントして予測を立てると、見込が違ったときに資金繰りに穴が開く(現預金残高がゼロになってしまう)ので、極力悲観的にシミュレーションします。

細かな金額のシミュレーションよりも、先述の日繰り表同様、「資金繰りの谷」がいつ、どこで発生するのかを把握するのが目的です。

確定支払、確定入金をまず先に固め、受注や工事の進捗次第でブレる分を別枠にすると良いでしょう。

資金繰り表の予測精度を上げるために

前年の傾向を見るために会計ソフトの現預金勘定の科目をすべてエクセルに出力し、「資金繰りの谷」がどういうタイミングで発生しているかを見てみましょう。

多くの会社で売上が増える月(建設業の場合は3月、9月、12月が多いです)その月に大きな「資金の谷」が生まれているはずです。建設業の倒産が3月、9月、12月などの「3の倍数の月」に多いのはこの資金繰りのためです。

現預金残高を期初と期末で比較してみます。現預金残高が1年間で増えているでしょうか?

もし現預金が1年で増えていない、かつそれが資金繰りによる時間差でなければ、赤字案件を受注しているか、固定費や返済に対し売上・利益が足りない可能性があります。

筆者の経験上、銀行返済分を加味していない会社が多いです。

「借金をしている会社は、借金のない会社よりも多く稼がなくてはならない」ので、銀行からお金を借りている会社は返済分を踏まえ、営業計画を再度見直しましょう。

また、工事会社の怖さは、忙しさ=黒字ではない点です。

原価管理ができていないと、赤字受注によって資金繰りは悪化していきます。

忙しいのに儲からないのは、現場で苦労している職人にとっても辛いことです。

現預金の残高が増えていないということは会社が儲かっていないので、社員の育成など、「未来に向けたお金の投資」はできません。投資ができなければ人材は離れていきます。

また、シミュレーションしてみるとわかりますが、大型工事を請けるためには手元に資金が必要です。(この資金繰りの山と谷に対応する資金を運転資金と言います)

「売上を増やすにはお金が必要」なのが建設業です。

にもかかわらず、国税庁の調査で、「建設業は全産業で最も接待交際費を使う」ことが分かっています。年間約7,200億円とスーパーゼネコン1社分の売上に匹敵する接待交際費を建設業全体で使っているのです。

今、資金繰りに悩む会社が増えている理由

弊社としても資金繰りに関する反響が多いことに驚きましたが、専門家に確認したところ、以下が背景とのことでした。

- コロナ禍で延滞していた社会保険料の取り立て

- コロナ融資(ゼロゼロ融資)の返済開始

1つずつ解説していきます。

コロナ禍で延滞していた社会保険料の取り立て

コロナ禍では2020年4月、特例措置として「厚生年金保険料の納付猶予特例」が設けられました。

コロナ禍の緊急事態では社会保険料納付を延滞してもやむを得ない、という考え方によるものです。しかし、2022年2月にこの特例は終了、猶予特例を受けた会社のうち、なお納付困難な場合は猶予制度を延長して適用してきました。

その後、2020年のコロナ禍から3年が経過し、少しずつ年金機構も「回収モード」に入り始めています。

新規取引の際は社会保険料を延滞していないかを与信管理上、聞かれることも今後増えそうです。

コロナ融資(ゼロゼロ融資)の返済開始

建設経済研究所によれば、コロナ禍で43%がゼロゼロ融資(コロナ融資)を借り、そのうち14%は返済困難とのことです。既に返済が完了している会社もあるなど、二極化が進んでいます。

コロナ融資の詳細については「建設業のゼロゼロ融資の実態と出口戦略2023.7」も参考にしてください。

特に、資材高騰の影響で、材工で仕事を請けている会社、資材を多く発注する元請の資金繰り管理は難しくなっていると考えられます。

実際に資金繰り予測をしてみるとわかりますが、工務店など、資材の種類が多い元請ほど資金繰り管理は難易度が高いです。元請の倒産が増える背景にはこの資金繰りがあるのです。

また、2024年4月から「時間外労働の上限規制」、いわゆる2024年問題が始まります。

建設業は有資格者などの技術者がいないと工事を請けられなくなるので、「社員の転職」が業績悪化に直結します。各社、残業の削減、休日の増加など労働環境を改善して人手不足に対処する中、対策が遅れている会社は「転職倒産」になっていく恐れがあります。

実際に資格者が一斉に転職してしまい、専門性高い工事を受注できなくなった、工事班を2班編成していたが、転職と年配社員の引退で1班になってしまったという事例も聞きます。

建設業の2024年問題については「建設業の2024年問題の対策を解説2023.10【労務コンサルタント監修】」もご覧ください。

資金繰りに悩まないための改善策を考える

短期の応急処置、短期の対策後の予防策の2点を解説します。

短期の応急処置

銀行融資、手形割引(リース会社など)などで手元資金を確保します。

使っていない車両や重機を売却することで資金を確保する会社もあります。

先述の通り、審査期間が必要なため、「先手を打って借りる」ことが大切です。(短期間で対応可能!というところは金利も高いことがあるので注意しましょう。

短期の予防策

資金に余裕ができたら、資金繰りに悩まないための体制作りをしましょう。何度も資金繰りに悩むのは誰しも嫌なはずです。

① 取引先の分散と受注条件の見直し

よく「売上の大きさ」を気にする工事会社の経営者もいますが、特定の元請一社に依存している場合、どんなに売上が大きくても、その元請が経営難になれば、下請の経営は一気に危機に陥ります。

建設業は元請から倒産するので、下請はいかにそのリスクを分散するかが大切です。

倒産が増えている中、売上が小さくとも、取引先の数が多いこと、分散していることが重要です。

発注者と専門工事会社が直接会って商談できる職人酒場®などの機会も活用しましょう。

既に先行して協力会社に対する手形払いを廃止したゼネコンもある一方で、未だに90日の支払手形にこだわるゼネコンもあります。

ハウスメーカーの場合、大工を始めとする協力会社の確保に各社苦戦しているため、翌月払いを採用し、少しでも協力会社の資金負担を改善しようとしている会社もあります。

今の取引先(元請)の条件はどうでしょうか? 下請の資金負担の改善の意向はありますか?

② 紙の日報をやめて原価管理を見直す

原価管理の基礎となる日報の多くが手書きなのが、建設業の特徴です。

日報から必要な数字を手で拾ってエクセルに入力、そこから会計システムに取り込むため、原価管理が難しいのです。(特に案件別の原価が見えない)

案件別の原価が見えないことで、「忙しかったあの案件は実は赤字だった」みたいなことが起きます。

ちなみに、弊社クラフトバンクでは「紙」業務をデジタル化する独自のツール、『クラフトバンクオフィス』を開発、展開しています。

案件別利益を「見える化」し、資金繰り表の作成も一部自動化できます。

地域金融機関、税理士法人等とも提携し、「建設業が資金繰りに悩まない」ための支援を全国で行っています。

過去には元信金の支店長代理の方をお招きし、「金融機関が建設業をどう見ているか、個人保証の外し方」についてセミナーを開催しています。

顧問先の税理士が資金の相談に乗ってくれない、建設業を理解している専門家に交代したい等にも対応しています。

お問い合わせはこちら

https://tayori.com/f/craft-bank

参考:建設業を金融機関はどう見ているか? 決算書のどの科目がポイント?

参考:明日からできる工事会社のコスト削減! まずは年100万円削減を実現

参考:建設業の職人の単価を検証する

提携税理士法人による財務研修

この記事を書いた人

クラフトバンク総研 所長 / 認定事業再生士(CTP) 髙木 健次

京都大学卒。事業再生ファンドのファンドマネージャーとして計12年、建設・製造業、東日本大震災の被害を受けた企業などの再生に従事。2019年、建設業界の経営に役立つデータ、事例などをわかりやすく発信する民間研究所兼オウンドメディア「クラフトバンク総研」を立ち上げ、所長に就任。テレビの報道番組の監修・解説、メディアへの寄稿、ゼネコン安全大会、業界団体等での講演などに従事。著書「建設ビジネス」。国土交通省「第4回今後の建設業政策のあり方に関する勉強会」臨時委員。

・YouTube出演

「石男くんの建設チャンネル(@construction-Youtuber)」にて多数出演